Автор: Алевтина Поліщук,

бухгалтер-експерт газети «Інтерактивна бухгалтерія».

За останнє півріччя алгоритм заповнення розрахунка коригування дещо змінився. Зокрема, тепер у графу 2 можна вписати лише стандартизовані податківцями причини коригування.

Тож у цій статті розповімо, у яких випадках платнику ПДВ знадобиться розрахунок коригування до податкової накладної, на яку дату його складають і як заповнити цей документ.

Форму Розрахунка коригування кількісних і вартісних показників до податкової накладної (додаток 2 до податкової накладної) (далі – розрахунок коригування) затверджено наказом Мінфіну від 31.12.2015 р. № 1307.

У яких випадках складають розрахунок коригування?

Розрахунок коригування постачальник – платник ПДВ складає у таких випадках:

- якщо після постачання товарів/послуг здійснюється будь-яка зміна суми компенсації їхньої вартості, включаючи наступний за постачанням перегляд цін, перерахунок у випадках повернення товарів/послуг особі, котра їх надала; або під час повернення постачальником суми попередньої оплати товарів/послуг (п. 192.1 ПКУ та п. 21 Порядку заповнення податкової накладної, затвердженого наказом Мінфіну від 31.12.2015 р. № 1307, далі – Порядок № 1307);

- якщо відбувається виправлення помилок, зроблених під час складання податкової накладної, зокрема й не пов’язаних зі зміною суми компенсації вартості товарів/послуг (п. 192.1 ПКУ та п. 21 Порядку № 1307);

- якщо товари/послуги, необоротні активи, за якими було нараховано податкові зобов’язання згідно з п. 198.5 ПКУ, надалі починають використовувати в оподатковуваних операціях у межах господарської діяльності (зокрема, і переведення невиробничих необоротних активів до складу виробничих необоротних активів) (п. 198.5 ПКУ);

- якщо відбувається річний перерахунок частки використання товарів/послуг, необоротних активів в оподатковуваних операціях за приписами п. 199.1 ПКУ. У цьому випадку складають окремі розрахунки коригування до кожної зведеної податкової накладної, складеної згідно з п. 199.1 ПКУ;

- якщо змінюється номенклатура постачання, яка також передбачає зміну коду УКТ ЗЕД під час увезення товару або коду ДКПП.

Хто реєструє розрахунки коригування в ЄРПН?

Усі розрахунки коригування (зокрема, і ті, що не видаються отримувачеві (покупцеві) товарів/послуг) підлягають обов’язковій реєстрації в ЄРПН (п. 5 Порядку ведення Єдиного реєстру податкових накладних, затвердженого постановою КМУ від 29.12.2010 р. № 1246, далі – Порядок № 1246).

Розрахунки коригування до податкових накладних, які підлягають наданню отримувачеві (покупцеві) – платникові ПДВ, у ЄРПН реєструють:

- постачальник (продавець) – якщо передбачено збільшення суми компенсації вартості товарів (послуг) на користь такого постачальника (продавця) або коригування кількісних і вартісних показників у підсумку не змінює суму компенсації;

- отримувач (покупець) – якщо передбачено зменшення суми компенсації вартості товарів (послуг) на користь їхнього постачальника (продавця).

Викладене вище правило прописано в п. 192.1 ПКУ, п. 22 Порядку № 1307, п. 9 Порядку № 1246 і п. 16 Порядку електронного адміністрування податку на додану вартість, затвердженого постановою КМУ від 16.10.2014 р. № 569.

Розрахунки коригування до податкових накладних, які не видаються отримувачеві (покупцеві) – платнику ПДВ (за наявності законодавчих підстав для складання таких розрахунків коригування), підлягають реєстрації в ЄРПН постачальником (продавцем).

Розрахунки коригування до податкових накладних, складені під час отримання послуг від нерезидента, місцем постачання яких визначено митну територію України, завжди реєструє в ЄРПН отримувач цих послуг – платник ПДВ.

Реєстрацію розрахунків коригування в ЄРПН постачальником (продавцем) й отримувачем (покупцем) здійснюють на суму податку, обчислену за формулою з п. 2001.3 ПКУ або ж відповідно до п. 2001.9 ПКУ (п. 23 Порядку № 1307).

Розрахунок коригування до податкової накладної, яка складена до 01.02.2015 і відомості якої не підлягали внесенню до ЄРПН у зв’язку з недосягненням суми, визначеної п. 11 підрозд. 2 розд. XX ПКУ, підлягає реєстрації після реєстрації такої податкової накладної (п. 6 Порядку № 1246). Для цього постачальник (продавець) товарів (послуг) повинен протягом доби зареєструвати податкову накладну (незалежно від дати її складення, з урахуванням строків давності, установлених ст. 102 ПКУ) і розрахунок коригування до неї.

Які строки реєстрації розрахунка коригування в ЄРПН?

Для розрахунків коригування діють такі граничні строки реєстрації в ЄРПН (п. 201.10 ПКУ):

- для розрахунків коригування, складених із 1 по 15 календарний день (включно) календарного місяця, – до останнього дня (включно) календарного місяця, у якому їх складено;

- для розрахунків коригування, складених із 16 по останній календарний день (включно) календарного місяця, – до 15 числа (включно) календарного місяця, наступного за місяцем, у якому їх складено;

- для розрахунків коригування, які постачальник товарів/послуг склав на отримувача – платника ПДВ і якими передбачено зменшення суми компенсації вартості товарів/послуг, – протягом 15 к. дн. із дня отримання такого розрахунка коригування до податкової накладної отримувачем (покупцем).

Заповнення розрахунка коригування: загальні правила

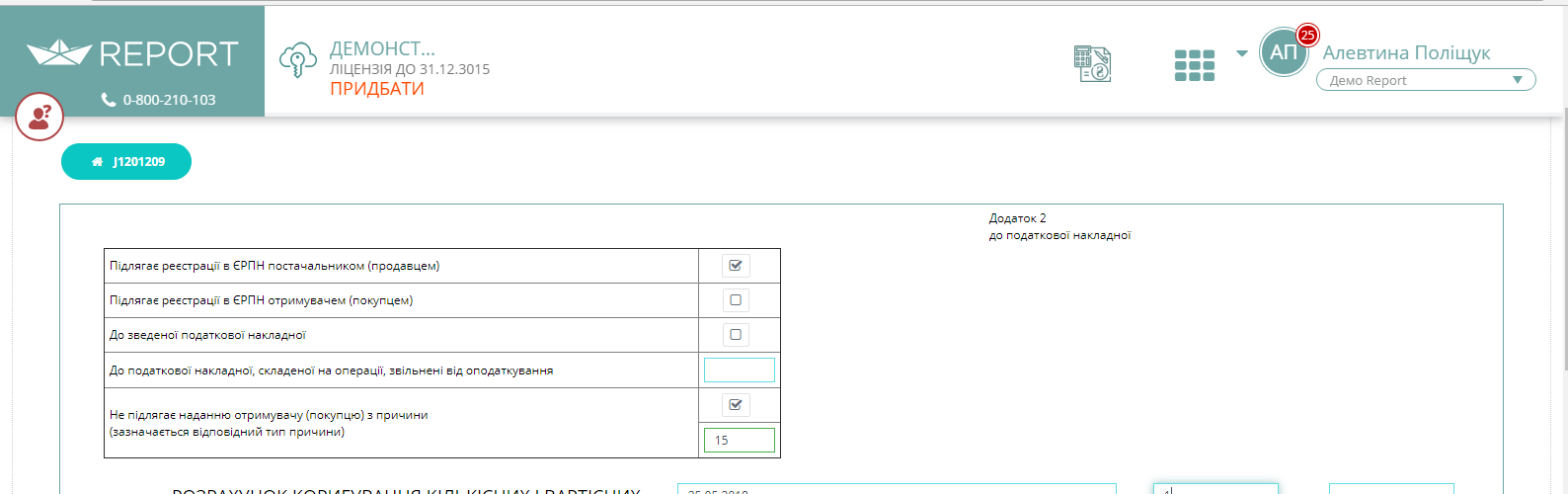

Верхня ліва частина розрахунка коригування

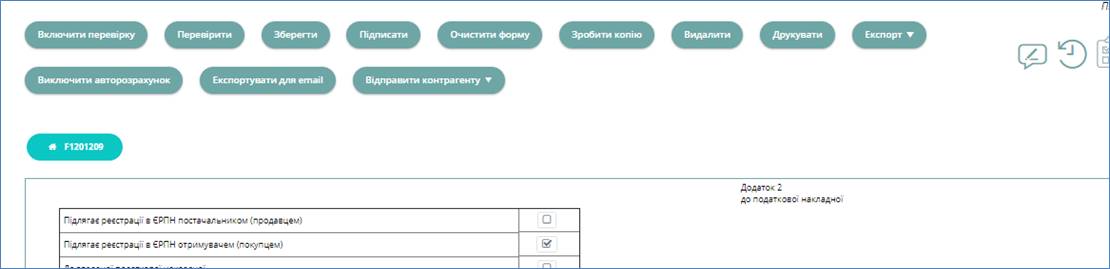

У верхній лівій частині розрахунка коригування відведено поля для таких позначок:

- «Підлягає реєстрації в ЄРПН постачальником (продавцем)»;

- «Підлягає реєстрації в ЄРПН отримувачем (покупцем)»;

- «До зведеної податкової накладної»;

- «До податкової накладної, складеної на операції, звільнені від оподаткування»;

- «Не підлягає наданню отримувачу (покупцю) з причини». У цьому полі ставлять позначку «Х» і вказують відповідний тип причини з п. 8 Порядку № 1307.

Дата й номер розрахунку коригування та податкової накладної, до якої його складають

Порядковий номер розрахунку коригування формують за тими самими правилами, що й номер податкової накладної. Тобто зазначають цифровий номер, який відповідає послідовному номеру складеного платником розрахунку коригування протягом певного періоду. Власне, платник ПДВ може вести нумерацію розрахунків коригування, спільну з податковими накладними або окрему. І при цьому є лише два обмеження:

- не допускається складання платником за однією датою розрахунка коригування з однаковим порядковим номером;

- порядковий номер не може починатися на «0».

У розрахунку коригування вказують дату й номер податкової накладної, до якої вносять зміни. У клітинках для номера податкової накладної, що не заповнюються, нулі, прочерки та інші знаки чи символи не проставляють (п. 21 Порядку № 1307).

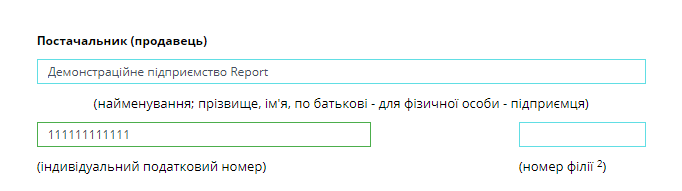

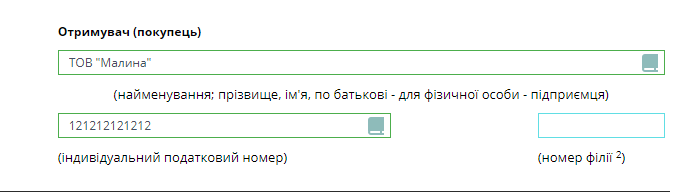

Дані про покупця й продавця

Поля для найменування (П. І. Б. – для фізособи-підприємця) покупця та продавця називаються:

- «Постачальник (продавець)»;

- «Отримувач (покупець)».

У загальному випадку в цих реквізитах податкової накладної за приписами пп. «а» п. 201.1 ПКУ потрібно зазначати повну чи скорочену назву, указану в статутних документах юрособи, або прізвище, ім’я та по батькові фізособи.

Щодо індивідуального податкового номера, то тут зазвичай указують ІПН платників ПДВ продавця та покупця.

Утім є й особливі випадки, коли в реквізитах отримувача (покупця) постачальник зазначає своє найменування або «Неплатник» та умовний ІПН. Зауважимо: умовні ІПН указують у податкових накладних із відповідним типом причини.

Біля індивідуального податкового номера продавця та покупця передбачено поля з 4 комірок для номера філії (пп. «г» п. 201.1 ПКУ). Їх заповнюють у разі постачання/придбання товарів/послуг філією (структурним підрозділом), яка фактично від імені головного підприємства – платника ПДВ є стороною договору. Звісно, ідеться про філії (структурні підрозділи), яким платник ПДВ – головне підприємство делегував право складання податкових накладних. Якщо податкову накладну заповнив сам платник податку, номер філії чи структурного підрозділу не вказують. Водночас нулі, прочерки та інші знаки чи символи не проставляють.

Розділ А – узагальнювальні дані про суми коригування

Складається з восьми підсумкових рядків, у яких визначають загальні суми коригування податкових зобов’язань і податкового кредиту та загальні суми коригування обсягів постачання в розрізі ставок ПДВ.

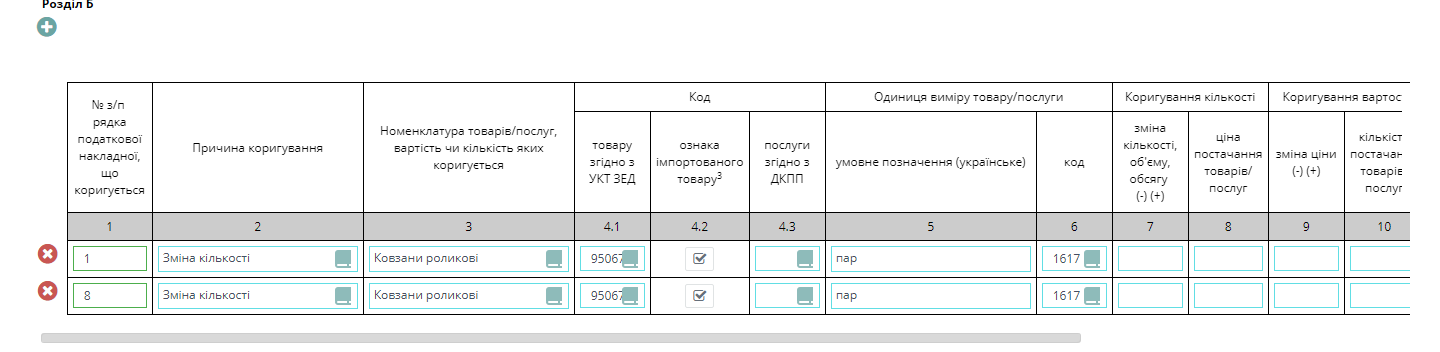

Розділ Б – дані в розрізі номенклатури постачання товарів/послуг

У розділі Б розрахунка коригування зазначають:

- № з/п рядка податкової накладної, що коригується (графа 1). Якщо для проведення коригування потрібно додати рядки, їм присвоюють нові чергові порядкові номери рядків, яких не було в податковій накладній, що коригується;

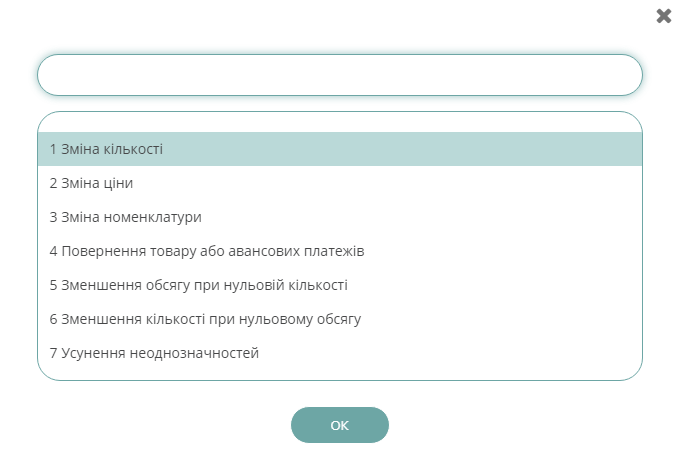

- причину коригування (графа 2):

У Порядку № 1307 немає вимог до заповнення цієї графи. Однак податківці вирішили стандартизувати причини коригування, тож нині до ЄРПН потрапляють розрахунки коригування лише з такими причинами:

- «Зміна кількості» – застосовують у разі зміни кількості товарів/послуг (за винятком випадків повного повернення товарів);

- «Зміна вартості» – у разі зміни ціни товарів/послуг (за винятком випадків повного повернення коштів);

- «Повернення товару чи авансових платежів» – у разі повного повернення суми попередньої оплати (авансу) / поставлених товарів або повернення залишку суми попередньої оплати (авансу) / поставлених товарів. На практиці застосовують також для анулювання помилкової податкової накладної;

- «Зміна номенклатури» – застосовують для зміни номенклатури, одночасної зміни кількості й вартості, зміни вартості частини товару, виправлення помилок у табличній частині податкової накладної (помилки в найменуванні товару/послуги чи кодах УКТ ЗЕД/ДКПП);

- «Зменшення обсягу при нульовій кількості» і «Зменшення кількості при нульовому обсязі» – застосовують у разі, якщо після складання й реєстрації в ЄРПН податкової накладної в результаті наступних коригувань платником коригування ціни було відображено в графі 8 розрахунка коригування до податкової накладної (замість графи 9) або коригування кількості було здійснено в графі 10 розрахунка коригування (замість графи 7) і в результаті таких коригувань кількість або обсяг дорівнюють нулю;

- «Усунення неоднозначностей» – у разі, якщо після складання й реєстрації в ЄРПН податкової накладної в результаті наступних коригувань такої податкової накладної за одним номером рядка податкової накладної обліковується дві та більше товарних позиції, відбувалось одночасне коригування кількісних і вартісних показників однієї товарної позиції (одночасно в одному рядку було заповнено графи 7 – 10) і коригування ціни було відображено в графі 8 розрахунка коригування до податкової накладної (замість графи 9) або коригування кількості було здійснено в графі 10 (замість графи 7);

| Читайте в матеріалах газети «Інтерактивна бухгалтерія»:

— «Коли в РК зазначати причину коригування «Усунення неоднозначностей»; — «Зменшення кількості при нульовому обсягу» або навпаки: коли зазначати в РК». |

- номенклатуру товарів/послуг, вартість чи кількість яких коригується (графа 3). Заповнюють аналогічно до графи 2 податкової накладної, дані якої коригують (п. 25 Порядку № 1307).

Переносити ці дані з податкової накладної до розрахунка коригування слід дуже уважно. Адже, як свідчить практика, програма звіряє кожну букву, пробіл, крапку тощо.

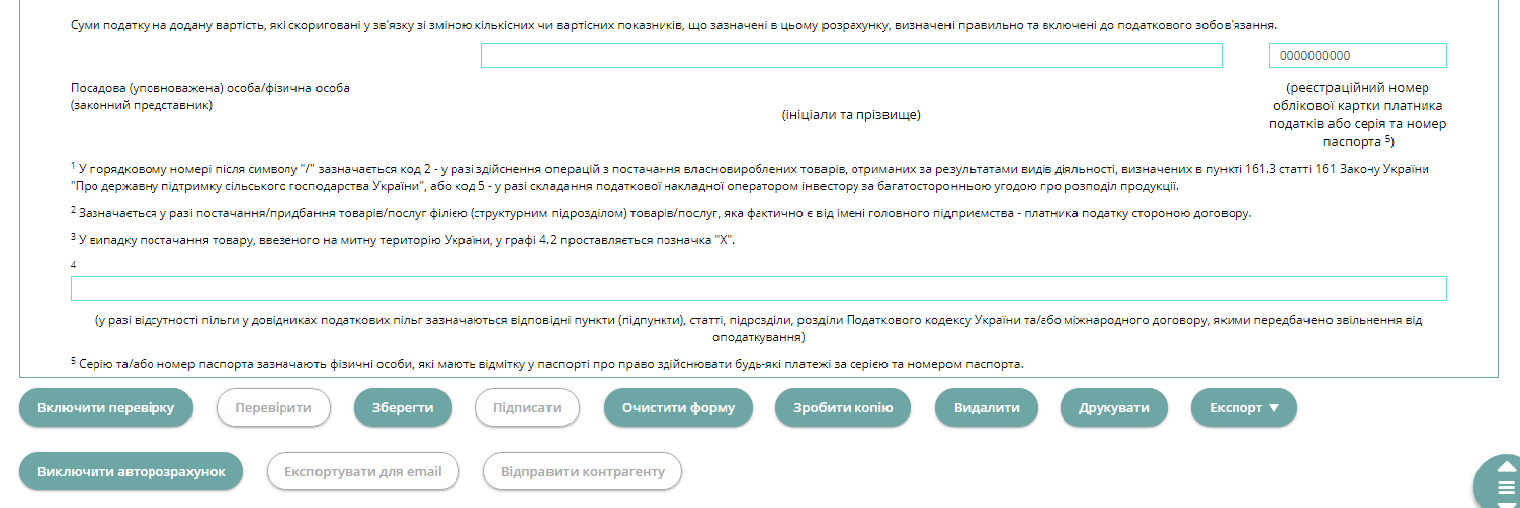

У Liga:REPORT перевірити коректність даних у РК можна після його створення, натиснувши кнопку «Перевірити»

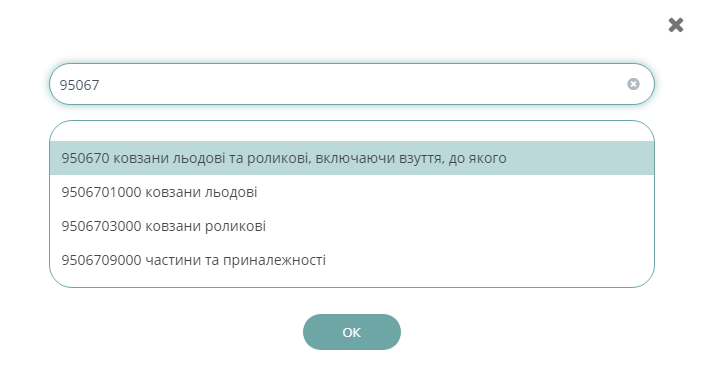

- код товару згідно з УКТ ЗЕД (графа 4.1) або код послуги за ДКПП (графа 4.3) й ознаку імпортованого товару (графа 4.2) (у разі постачання товару, увезеного на митну територію України).

Порядок заповнення цих граф аналогічний до заповнення граф 3.1, 3.2, 3.3 податкової накладної;

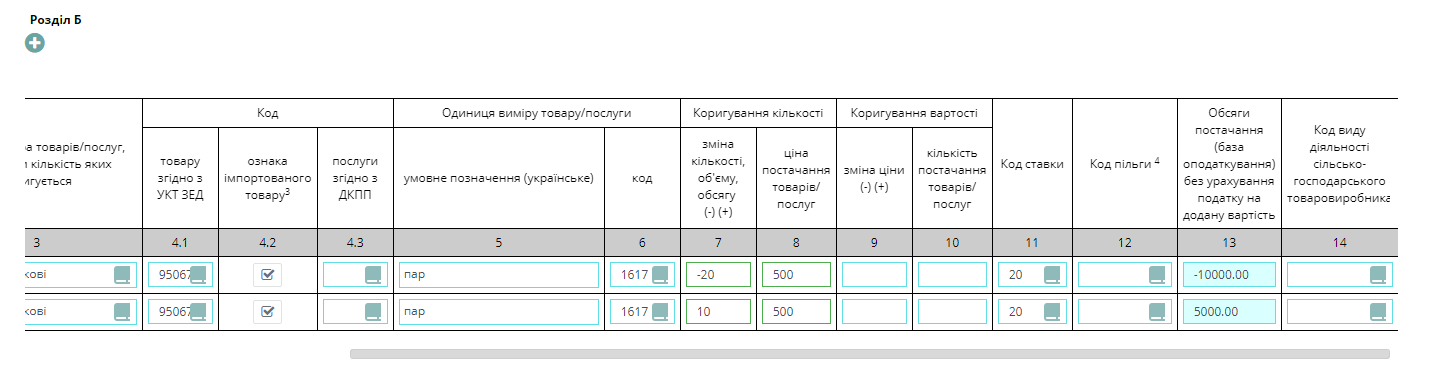

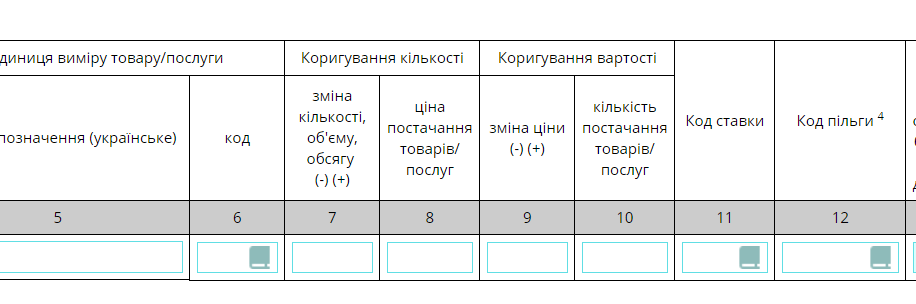

- одиницю виміру товару/послуги (графи 5 і 6). Указують умовне позначення (українське) одиниці виміру (з відповідного рядка графи 4 податкової накладної) та її код згідно з КСПОВО (з відповідного рядка графи 5 податкової накладної);

- коригування кількості (графи 7 і 8). Відповідно до загального правила ці графи заповнюють у разі коригування кількості товарів/послуг (зокрема, у разі повного повернення товарів чи авансів, зміни номенклатури постачання, виправлення помилок у табличній частині податкової накладної, анулювання помилково складеної податкової накладної).

У графі 7 може фігурувати або значення графи 6 відповідного рядка податкової накладної, що коригується (з урахуванням попередніх коригувань), або нова (скоригована) кількість товарів/послуг. Адже тепер контролери пропонують, наприклад, у разі повернення частини товару: одним рядком знімати всю кількість за позицією, що коригується, а другим додавати нову фактичну кількість постачання товарів/послуг (тобто стару кількість за мінусом повернення).

А в графу 8 вписують фактичну ціну без ПДВ, за якою раніше було здійснено постачання (п. 26 Порядку № 1307);

- коригування вартості (графи 9 і 10). За загальним правилом їх використовують у разі коригування вартості товарів/послуг.

У такому разі в графі 10 указують фактичну кількість постачання товарів/послуг.

Згідно з п. 27 Порядку № 1307 у графі 9 вписують суму різниці між ціною домовленості (без ПДВ) і фактичною ціною (без ПДВ), за якою здійснено постачання. Але за новими неписаними правилами від контролерів зміну ціни проводять двома рядками: у цій графі першого рядка зі знаком «-» фігурує стара ціна, а в другому – нова ціна зі знаком «+»;

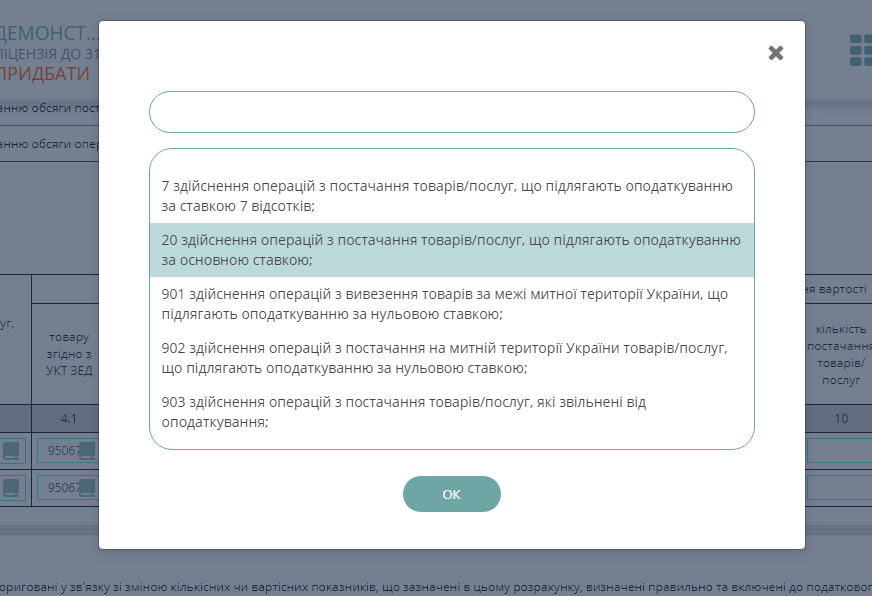

- код ставки (графа 11). У графу 11 розрахунка коригування вписують код ставки ПДВ, що значиться у відповідному рядку податкової накладної, дані якої коригуються.

Порядок № 1307 установлює таке кодування ставок ПДВ (див. його пп. 6 п. 16):

- 20 – ставка податку 20 %;

- 7 – ставка податку 7 %;

- 901 – нульова ставка в разі вивезення товарів за межі митної території України;

- 902 – нульова ставка в разі постачання на митній території України;

- 903 – постачання товарів/послуг, які звільнені від оподаткування;

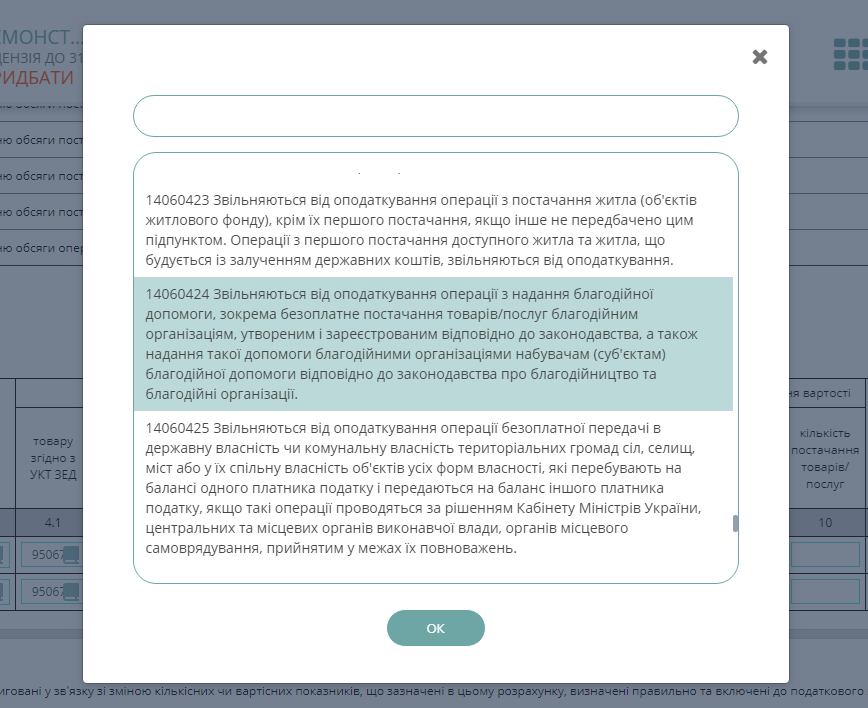

- код пільги (графа 12). Цю графу заповнюють у разі здійснення коригувань даних податкової накладної, складеної на операції з постачання товарів/послуг, звільнених від ПДВ. Заповнюють аналогічно до графи 9 податкової накладної.

Тобто тут зазначають код відповідної пільги з ПДВ за Довідниками податкових пільг, затвердженими ДФС станом на дату складання податкової накладної. Мовиться про Довідник податкових пільг, що є втратами доходів бюджету, і Довідник інших податкових пільг. У разі здійснення пільгових операцій, які не внесено до вказаних Довідників (у зв’язку із запровадженням нової пільги) станом на дату складання податкової накладної, у цій графі проставляють умовний код «99999999»;

- обсяги постачання (база оподаткування) без урахування ПДВ (графа 13). Указують обсяги постачання без урахування ПДВ, що підлягають коригуванню;

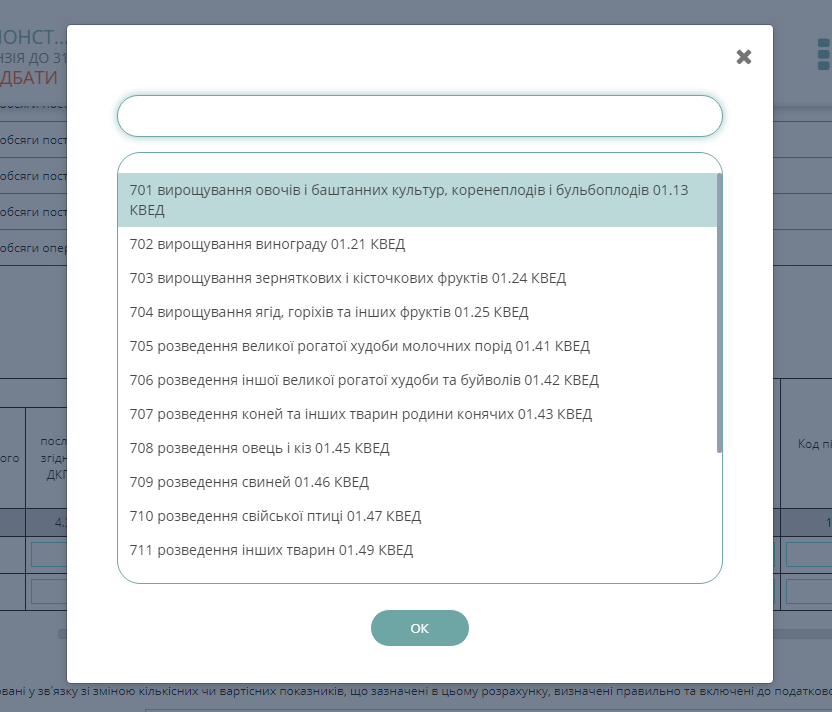

- код виду діяльності сільськогосподарського товаровиробника (графа 14). Цю графу заповнюють у разі коригування сільгоспвиробниками – платниками ПДВ операцій із постачання власно вироблених товарів, отриманих за результатами видів діяльності, визначених ст. 161 Закону України «Про державну підтримку сільського господарства України» від 24.06.2004 р. № 1877-IV (далі – Закон № 1877). Тобто в розрахунках коригування до податкових накладних, у яких у другій частині порядкового номера зазначено код «2» відповідно до п. 6 Порядку № 1307, у цій графі потрібно вказати відповідний код виду діяльності згідно з пп. 161.3.1 – 161.3.16 Закону № 1877. Дані беруть із графи 11 податкової накладної.

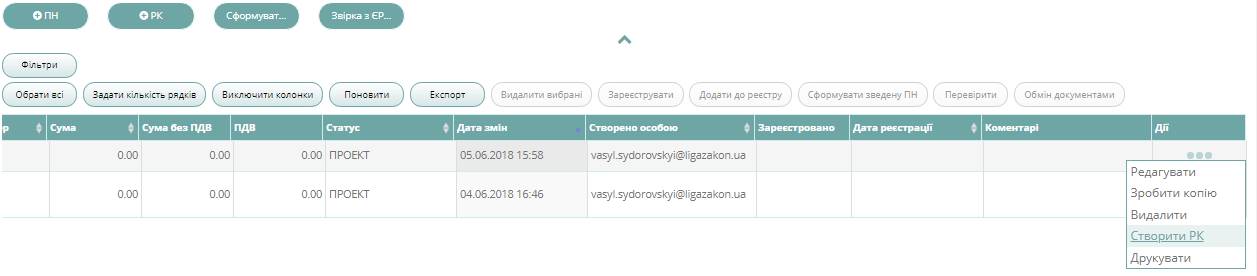

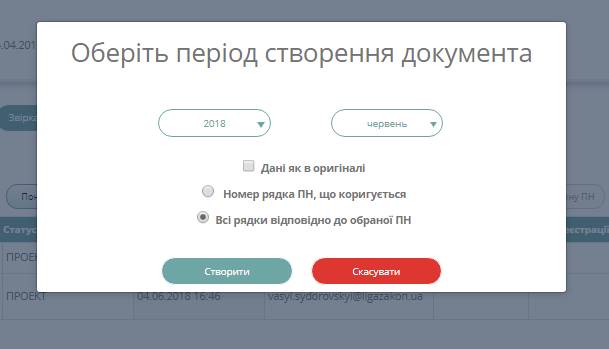

Створюючи РК у сервісі Liga:REPORT можна значно спростити його заповнення та уникнути помилок, створивши РК на базі ПН – сервіс автоматично сформує РК на основі даних з податкових накладних. Для цього зайдіть у список ПН, прокрутіть у кінець таблиці де знайдете колонку «Дії». Напроти потрібної ПН натисність «Створити РК».

Оберіть період створення документа.

Такий спосіб дозволить уникнути зайвих помилок чи неточностей.

Прикінцева частина

Розрахунки коригування скріплюють електронними цифровими підписами посадових осіб платника й електронним цифровим підписом (за наявності), що є аналогом відбитка печатки постачальника (продавця). Окрім ініціалів і прізвища особи, яка склала податкову накладну, указують її реєстраційний номер облікової картки платника податків або серію та номер паспорта (для фізосіб, які мають відмітку в паспорті про право здійснювати будь-які платежі за серією та номером паспорта).

Liga:REPORT – сучасний онлайн-сервіс для подання звітності до контролюючих органів (ДФС, Статистики), обміну документами з контрагентами, реєстрації ПН, АН, ТТН. Підказки й роз’яснення ситуацій, звірка з ЄРПН, інтерграція довідника контрагентів з ЄДР і безліч інших зручних функцій – усе це в одному сервісі онлайн.

Легкозвітність – це закон.

Категорія: Всі новини | Думка експерта