За матеріалами

Інтербух — медіа для бухгалтерів

На підприємстві працюють внутрішні сумісники. Як відображати їх у таблицях 5 і 6 Форми № Д4? Чи потрібно в таблиці 6 показувати двома окремими рядками зарплату за основним місцем роботи й за сумісництвом?

Відповідь

У таблиці 6 Форми № Д4 зарплату за сумісництвом потрібно відображати окремо від зарплати за основним місцем роботи (окремим рядком).

Деякі сумніви можуть з’явитися через викладене в п. 9 р. IV Порядку формування та подання страхувальниками звіту щодо сум нарахованого єдиного внеску на загальнообов’язкове державне соціальне страхування, затвердженого наказом Мінфіну від 14.04.2015 р. № 435. Зокрема, у ньому зазначено: щодо однієї застрахованої особи допускається декілька записів у таблиці 6 додатка 4 до цього Порядку, якщо протягом одного звітного періоду застрахованій особі були нараховані виплати:

— за поточні та майбутні періоди (відпускні, допомога у зв’язку з вагітністю та пологами);

— за минулі періоди (тимчасова непрацездатність і перебування у відпустці у зв’язку з вагітністю та пологами);

— за виконану роботу (надані послуги), строк виконання яких перевищує календарний місяць;

— за відпрацьований час після звільнення з роботи або згідно з рішенням суду (середня заробітна плата за вимушений прогул).

Як бачимо, про сумісників там ані слова. Утім, нехай ця норма не збиває вас із пантелику.

По-перше, трудові договори за основним місцем роботи й за сумісництвом юридично між собою не пов’язані. Тому й зарплату за різними місцями роботи мають відображати окремо з урахуванням конкретних умов праці (основне місце роботи чи сумісництво, повна чи неповна зайнятість).

По-друге, дані Реєстру застрахованих осіб використовують для розрахунку страхових виплат за всіма видами соціального страхування. Зокрема, розрахунковий період і середню зарплату для оплати лікарняних і декретних обчислюють окремо за основним місцем роботи й за сумісництвом (п. 30 Порядку обчислення середньої заробітної плати (доходу, грошового забезпечення) для розрахунку виплат за загальнообов’язковим державним соціальним страхуванням, затвердженого постановою КМУ від 26.09.2001 р. № 1266, далі — Порядок № 1266). При цьому середню зарплату обчислюють на підставі відомостей, які входять до Звіту з ЄСВ (п. 32 Порядку № 1266). Тому дані про нараховану зарплату за основним місцем роботи й за сумісництвом потрібно відображати окремо.

По-третє, для розрахунку страхових виплат, пов’язаних із професійним захворюванням або нещасним випадком на виробництві, використовують дані про зарплату за професією (посадою), за якою працювала особа до настання такої події (п. 13 Порядку № 1266).

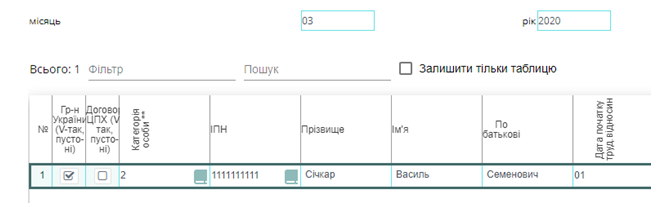

По-четверте, якщо працівника, прийнятого на основне місце роботи, на тому самому підприємстві приймають на роботу за сумісництвом, то прийняття на роботу слід відобразити в реквізиті 11 «Період трудових відносин, відносин за договорами цивільно-правового характеру та відпусток» таблиці 5 Форми № Д4 для категорії особи — «2» (наймані працівники без трудової книжки). Тому, відповідно, і в таблиці 6 Форми № Д4 потрібно вказати зарплату такого внутрішнього сумісника в окремому рядку, зазначивши в реквізиті 22 «Ознака наявності трудової книжки (1 — так, 0 — ні)» — «0» (без трудової книжки).

Відобразимо це на прикладі.

Приклад

У березні 2020 року працівнику підприємства нарахували зарплату за основним місцем роботи в розмірі 3000 грн (0,5 ставки) і за сумісництвом — 1500 грн (0,5 ставки). Працівник виконав норму робочого часу на обох місцях роботи.

Визначаючи, чи є мінімальна база нарахування ЄСВ за відповідний місяць, ураховують сумарну зарплату працівника за основним місцем роботи й за сумісництвом (див. лист ДФС від 29.01.2016 р. № 1394/5/99-99-17-03-03-16).

У нашому випадку сумарна зарплата за обома місцями роботи становить:

3000 грн + 1500 грн = 4500 грн, що менше, ніж мінзарплата (4723 грн).

Тому за березень 2020 року потрібно визначити суму різниці між мінімальною та фактично нарахованою зарплатою:

4723 грн – 4500 грн = 223 грн.

За березень 2020 року слід нарахувати ЄСВ на суму:

— зарплати за основним місцем роботи:

3000 грн × 22% = 660 грн;

— зарплати за сумісництвом:

1500 грн × 22% = 330 грн;

— різниці між мінімальною та сумарною сумою зарплати за обома місцями роботи:

223 грн × 22% = 49,06 грн.

Нагадаємо

У разі якщо нарахована зарплата працівника, який виконав місячну норму праці, є нижчою за законодавчо встановлений розмір мінзарплати, роботодавець має провести доплату до рівня мінімальної заробітної плати, яку виплачують щомісяця одночасно з виплатою заробітної плати (ст. 31 Закону України «Про оплату праці» від 24.03.1995 р. № 108/95-ВР). Водночас у випадку внутрішнього сумісництва розмір такої доплати визначають окремо за кожним місцем роботи (за основним місцем роботи й за сумісництвом). Якщо працівникові встановлено неповний робочий час, доплату здійснюють пропорційно відпрацьованому часу.

Для нашого прикладу в обох випадках пропорційно гарантований розмір мінзарплати становить:

4723 грн × 0,5 = 2361,5 грн.

Як бачимо, за сумісництвом працівник отримав меншу суму, тому йому варто доплатити:

2361,5 грн – 1500 грн = 861,5 грн.

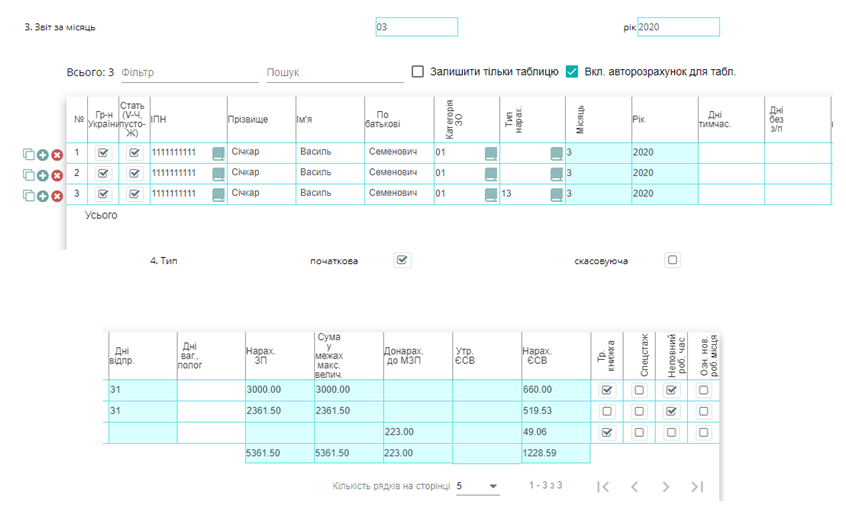

У такому випадку в таблиці 6 Форми № Д4 за березень 2020 року для цієї застрахованої особи потрібно виділити три рядки:

— у першому рядку показують зарплату за основним місцем роботи;

— у другому — зарплату за сумісництвом разом із доплатою до гарантованого розміру мін зарплати: 1500 грн + 861,5 грн = 2361,5 грн;

— у третьому — суму різниці за березень 2020 року (223 грн) із кодом типу нарахувань «13».

Завважимо

Оскільки відповідно до ч. 5 ст. 8 Закону України «Про збір та облік єдиного внеску на загальнообов’язкове державне соціальне страхування» від 08.07.2010 р. № 2464-VIобов’язок щодо визначення бази нарахування ЄСВ на рівні мінзарплати діє лише за основним місцем роботи, у третьому рядку, де ми зазначаємо суму різниці в реквізиті 22 «Ознака наявності трудової книжку», треба зробити позначку про наявність трудової книжки.

І ще один нюанс: не забудьте навпроти рядків із зарплатами поставити в реквізиті 24 ознаку неповного робочого часу.

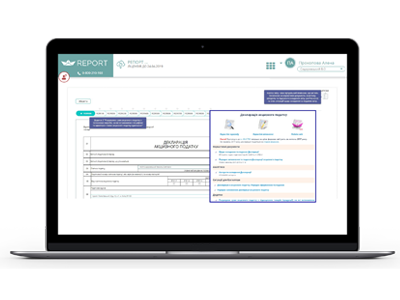

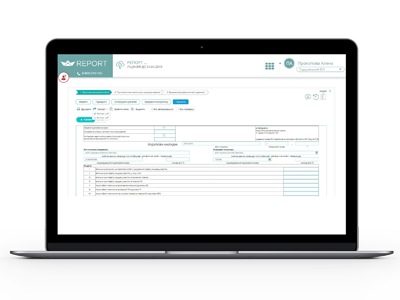

Далі до вашої уваги — фрагменти таблиць 5 і 6 Форми № Д4 за березень 2020 року на прикладі сервісу онлайн-звітності Liga:REPORT.

Фрагмент таблиці 5 Форми № Д4 за березень 2020 року

Редакція газети

«Інтерактивна бухгалтерія»

Онлайн-сервіс Liga:REPORT – це сучасний, швидкий та простий інструмент для подання звітності до усіх держорганів.

Підприємці обирають Liga:REPORT тому що:

- легко складати та подавати звіти до ДФС, ПФУ та Статистики навіть для неспеціалістів

- доступ онлайн звідусіль

- чат-підтримка

- усі необхідні звіти в обраному

- однакова ціна для ФОП-платників і неплатників ПДВ

- миттєва онлайн-оплата

Категорія: Всі новини

Мітки: бухгалтерська звітність | ЄСВ | зарплата | звітність